ネットでは、「医療費控除は所得の多い人で受けた方がお得になる」と書いているのをよく見かけますよね?

それを鵜呑みにして、所得の多いパートナーが医療費控除を受けていませんか?

ただ、この説は間違っていません。

しかし、すべての人に成り立つと限りません。

そこで、どんな場合にだれが医療費控除を申請するのが得なのかを解説していきたいと思います。

👇目次から読みたい項目をクリックしてね👇

医療費控除のしくみ

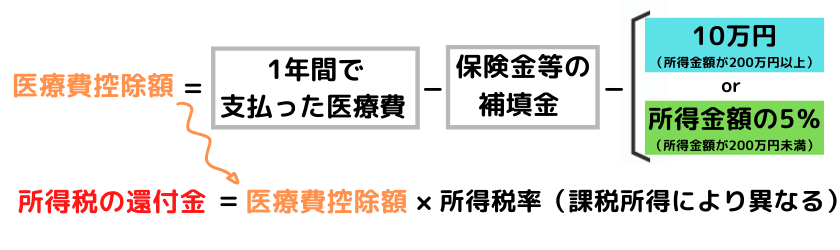

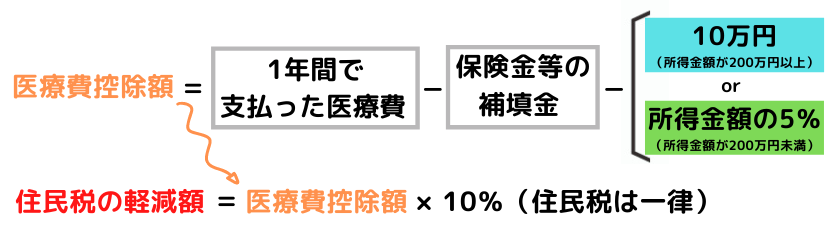

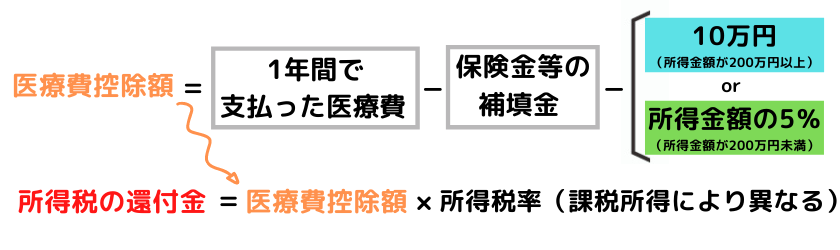

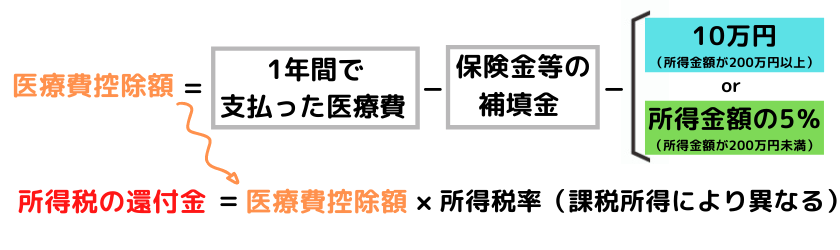

医療費控除とは、家族分も含めて1年間(1月1日~12月31日)で支払った医療費が基準額を超えた場合、確定申告によってその超えた分が所得金額から控除され、住民税の軽減や所得税の還付を受けられる制度です。

この基準額が10万円であると、インターネット上でよく目にします。

初心者

医療費は10万円も超えていないから、医療費控除の申請をしても意味がないんじゃないの?

こう思っている人はいませんか?

実は医療費が10万円を超えていなくても、還付金を受け取れる可能性は大いにあります。

ただし、所得税還付の対象は所得税を払った人のみになります。

しかし、所得税がかかっていない人でも、住民税がかかる場合は医療費控除によって税額を軽減できる場合があります。

そのため、住民税や所得税を払っている人であれば、医療費控除を受けることができる可能性があるので、忘れずに申請しておきましょう。

サラリーマンの場合、給与から所得税や住民税などを事前に源泉徴収されているので、医療費控除により安くなった税金は還付金の形で戻ってきます。

一方で、個人事業主などの確定申告によって税金を納める場合、納める税金が医療費控除された分だけ安くなります。

それでは、医療費控除額と所得税還付&住民税軽減の金額を求める計算式を見ていきましょう。

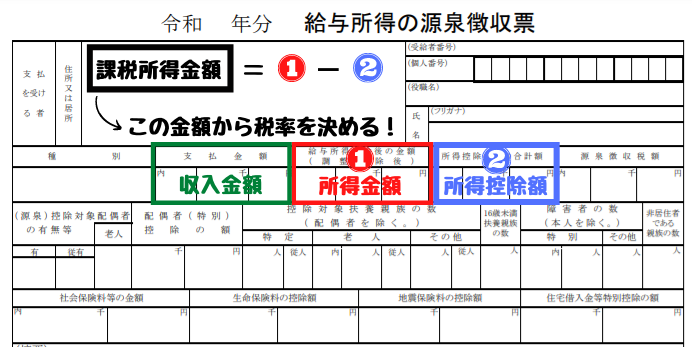

自分の所得金額や課税所得金額が分からないという方は、下の画像を参考に源泉徴収票を確認しましょう!

それでは、共働きの夫婦だったら、どちらが医療費控除を申請するとお得になるのか気になるところですよね?

共働き夫婦(サラリーマン)の場合、所得によって戻ってくる金額が違うので、例で確認していきましょう。

共働きの夫婦で、どちらの所得も200万円以上の場合

- 家族構成

- 夫(44歳・会社員)

- 妻(36歳・会社員)

- 息子(2歳)

- 所得と税率

- 夫(550万円・税率20%)

- 妻(300万円・税率10%)

- 医療費(家族分合算)

- 54万円

- 健康保険の補填金(出産育児一時金)

- 42万円

※復興特別所得税2.1%は考慮していません。

実際に計算式に当てはめて、どれだけの所得税が戻ってくるかを計算してみましょう。

夫(所得の多い方)が医療費控除を申請した場合

医療費控除額 = 54万円 - 42万円 - 10万円 = 2万円

所得税の還付金 = 2万円 × 20%(所得税率)= 4,000円

住民税の軽減額 = 2万円 × 10%(住民税率)= 2,000円

戻ってくるお金 = 4,000円 + 2,000円 = 6,000円

妻(所得の少ない方)が医療費控除を申請した場合

医療費控除額 = 54万円 - 42万円 - 10万円 = 2万円

所得税の還付金 = 2万円 × 10%(所得税率)= 2,000円

住民税の軽減額 = 2万円 × 10%(住民税率)= 2,000円

戻ってくるお金 = 2,000円 + 2,000円 = 4,000円

所得の多い方で医療費控除の申請をした方が戻ってくるお金は多い!

共働き夫婦の所得金額がどちらも200万円以上の場合、補填金を引いた後の医療費から基準額10万円を引くことになります。

そのため、医療費が10万円を超えるときは、医療費控除を申請すると還付金を受け取ることができます。

逆を言えば、医療費が10万円を超えなければ、医療費控除申請しても還付金は受け取れないということです。

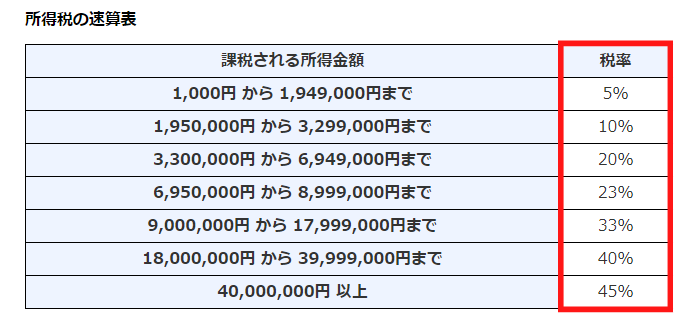

所得税の税率は、所得が多くなるに従って段階的に高くなる超過累進税率を採用しています。

これにより、納税者がその支払能力に応じて、公平に税を負担するしくみになっています。

還付金は「医療費控除額 × 税率」なので、医療費控除を夫(所得の多い方)で申請した方が税率は高くなるため、戻ってくるお金も多くなるということです。

実際に計算してみると、所得の多い方で医療費控除を申請した方が、2,000円も多く還付金を受け取っていますよね?

つまり、共働きの夫婦でどちらの所得金額も200万円を超えている場合は、所得の多い方で医療費控除を申請した方がお得だと言えます。

税務署の人は、どっちがお得とか考えずに世帯主が医療費控除申請しましょうとは言っていました!

でも戻ってくるお金が多い方が良いですよね(笑)

共働きの夫婦で、どちらかの所得が200万円未満の場合

- 家族構成

- 夫(44歳・会社員)

- 妻(36歳・会社員)

- 息子(2歳)

- 所得と税率

- 夫(550万円・税率20%)

- 妻(160万円・税率5%)

- 医療費(家族分合算)

- 9万円

- 生命保険の補填金

- なし

※復興特別所得税2.1%は考慮していません。

先ほどと同じように計算式に当てはめて、計算していきましょう。

夫(所得の多い方)が医療費控除を申請した場合

医療費控除額 = 9万円 - 0円 -10万円 = -1万円(赤字の場合は0円)

所得税の還付金 = 0円 × 20%(所得税率)= 0円

住民税の軽減額 = 0円 × 10%(住民税率)= 0円

戻ってくるお金 = 0円 + 0円 = 0円

妻(所得の少ない方)が医療費控除申請した場合

医療費控除額 = 9万円 - 0円 -(160万円 ×5%)= 1万円

所得税の還付金 = 1万円 × 5%(税率)= 500円

住民税の軽減額 = 1万円 × 10%(住民税率)= 1,000円

戻ってくるお金 = 500円 + 1,000円 = 1,500円

所得の少ない方で医療費控除の申請をした方が戻ってくるお金が多い!

医療費控除額を計算する式に、補填金を引いた後の医療費から10万円を引くとあるので、医療費控除申請の足切り額(基準額)が10万円だと勘違いしている方は多いと思います。

しかし、上で説明した通り、10万円を引くのは、所得が200万円以上の場合です。

初心者

じゃあ、所得が200万円未満の人は10万円を引くわけじゃないの?

そうなんです。

所得が200万円未満の人は10万円を引くわけではないんですよ。

今から説明していきますね。

所得が200万円未満の場合は、その足切り額が10万円ではなく、所得金額に5%をかけた金額になります。

このように所得が200万円未満と少ない場合、医療費控除の足切り額が10万円より下がるので、医療費控除額が多くなり、税金の軽減額が多くなる場合があります。

実際に計算してみても、所得の少ない方で医療費控除を申請した方が、1,500円多く還付金を受け取っています。

つまり、共働きの夫婦でどちらかの所得金額が200万円未満の場合は、所得の少ない方で医療費控除申請する方がお得だと言えます。

なおかつ、医療費が10万円を超えていなくても還付金を受け取れる可能性があるということです!

まとめ

いかがだったでしょうか?

私自身、今回初めて医療費控除の申請をしました。

税務署で、

「奥さんが医療費控除を申請した方が、還付金を多く受け取れますよ!」

と言われ、目から鱗が落ちました。

その時に、医療費控除申請は誰がしてもいいし、申請した人の所得によって還付金の受取金額が違うことを知りました。

今の時代、夫婦共働きの家庭が多いと思います。

共働き夫婦でどちらの所得も200万円以上の場合は、所得の多い方で申請した方がお得になります。

逆に、所得の少ない方で申請した方がお得になるのは、夫婦共働きでどちらか一方の所得が200万円未満の場合です。

少しでも多くの還付金を受け取るために、所得金額の大小によって医療費控除を申請する人を変えた方が良いでしょう。

過去の医療費控除の申請結果について知りたい方はこちら👇

コメント