米国株の魅力と言えば、高配当金と配当回数の多さが挙げられますよね。

私もその魅力に取り憑かれた一人です。

株式投資自体、まだ始めて5ヶ月しか経ってない株初心者ですが、早々と日本株には見切りをつけました。

そんな私が米国株に目をつけ、月3万円の配当金生活を目指してポートフォリオを考えてみました。

正直、これが正しいのかどうかは分かりません。

そうなんだくらいに思って楽しんで下さい!

日本株や米国国債、社債、投資信託も保有していますが、今回は米国株のみのポートフォリオです。

悪しからず。

また機会があれば、上記の資産運用報告もしていきますので、乞うご期待!

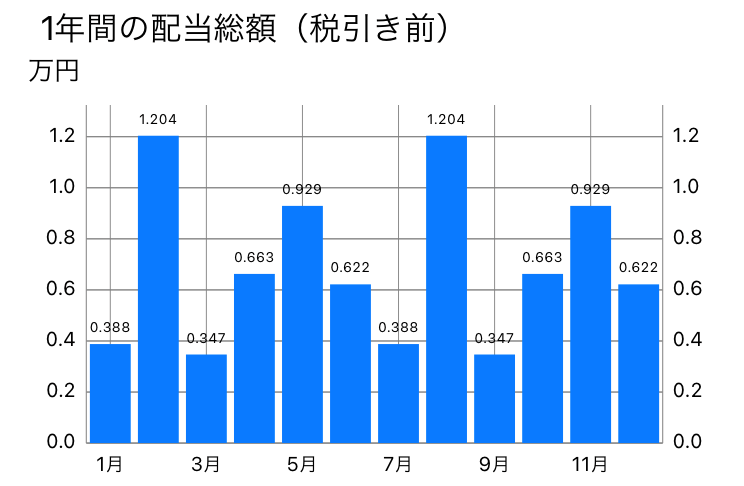

今のところ、月3,000円~12,000円と幅は大きいですが、配当金が入ってきています。

ちなみに、米国株投資歴は3ヵ月くらいです。

👇目次から読みたい項目をクリックしてね👇

米国株の魅力

配当金が高い

アメリカの企業は、会社は株主のものという認識が非常に強いです。

そのため、株主から集めた資本をいかに活用して、株主に還元できるかということを重視しています。

ここで突然ですが、質問です。

自己資本利益率(ROE)という言葉をご存じですか?

自己資本利益率(ROE)とは、企業が株主から預かった資本をどのくらい効率的に使って稼いでいるかを示す指標だそうです。

より少ない資本で多くの利益を稼けば稼ぐほど、ROEは高まるというわけです。

そのROEですが、平均的にアメリカの企業は日本の企業の倍近いといわれます。

つまり日本の企業に比べて、アメリカの企業は2倍稼ぐということです。

そのため、収益力が高いアメリカには高い配当利回りを出す企業に加え、20年以上増配を続けている企業なども数多くあります。

やはり、そういったところが最大の魅力と言えますね。

配当回数が多い

日本株の配当回数は年1~2回の企業がほとんどですが、米国株は年4回の配当を行っていることが多いです。

つまり、米国株を持っている方が配当金をもらえるチャンスが2倍になるというわけです。

毎月配当金が入るように株を購入していけば、配当金生活も夢じゃないですね!

余談になりますが、私の母は日本株(三菱重工)を保有しているけど、去年は年2回の配当のうち1回しか配当金が入らなかったと言っていました。

1株から買うことができる

日本株は、基本的に100株を最低購入単位とする「単元株制度」が設定されているので、まとまった資金がなければ投資を始めることができません。

※最近では1株から購入できるものもあります。

米国株は日本株と違って「単元株制度」がないために、すべての銘柄が1株から購入できます。

例えば、アップルの株価は1株150ドル(16,500円)前後で、これを100株買おうとすると165万円必要になります。

そ、そ、それは、無理だ💦

安心して下さい!

実際は1株から購入できるので、16,500円で株主になることができます。

※1ドル=110円で計算しています。

株価が上がりやすい

日本株と比べると、米国株はとにかく株価が上がりやすいという印象があります。

それもそのはず。

過去30年間の日米の株式市場を振り返ってみると、その答えが見えてきます。

| 1991年7月 | 2021年7月 | ||

| 日本株式市場 | 日経平均株価 | 26,111.00 | 27,548.00 |

| 東証株価指数(TOPIX) | 1,819.01 | 1,904.41 | |

| 米国株式市場 | NYダウ | 3,025.00 | 35,061.55 |

| S&P500 | 387.81 | 4,411.79 |

上の表を見ると、一目瞭然だと思います。

「日経平均株価」は、一時期3万円を回復したものの、ピークには届いておらず、「東証株価指数(TOPIX)」も最高値を更新できていません。

30年前の数値と比較してみても、ほとんど上昇しているとは言えません。

一方、米国株式市場は、「NYダウ」も「S&P500」もこの30年間でざっと11倍に上昇しています。

11倍になった米国市場と30年前の最高値を更新すらできていない日本市場ではとても比較になりません。

配当金だけにこだわらず、株価が上がりやすいため、こまめに売買して利益を上げるのもありですね。

もちろんその時は、売買手数料についても考えなくてはいけません。

しかし、オンライン証券の売買手数料は比較的安くなっているので、米国株を始めるときはオンライン証券でスタートするのが良いでしょう。

日経平均、TOPIX、NYダウ、S&P500がよく分からないという方はこちら👇

- 日経平均株価

- 日本経済新聞社が東証一部に上場する株式の中から日本を代表する225銘柄を選定し、それをもとに計算している平均株価指数

- TOPIX(東証株価指数)

- 東証一部に上場する全銘柄を対象として、算出・公表している株価指数

- NYダウ(ダウ工業株30種平均株価指数)

- 米国株を代表する30優良銘柄で構成される株価の単純平均指数

- S&P500

- 全主要業種を代表する500 銘柄で構成される時価総額加重平均指数

すぐに入金される

日本株は決算月の約2~3ヶ月後に支払われます。

しかし、米国株は利権落ち日の翌月には配当金が振り込まれることが多いです。

そのため、毎月配当金が入金されるようにポートフォリオを考えると、毎月の楽しみが増えますよ♪

米国株を買う時のルール

私は株初心者ですが、初心者なりに米国株を買う時に決めているルールがいくつかあります。

- ルール①:配当利回り(税引前)が3%以上

- ルール②:年4回配当がある

- ルール③:支払いの安定性が100%近い

- ルール④:1銘柄50万円くらいまでしか買わない(銘柄により50~200株)

- ルール⑤:損切りしない

米国株の最大の魅力である、高配当利回りと年4回配当は絶対条件です。

そして、私の場合、1銘柄当たりの投資額が小さいので、損切りはしません。

徹底して値上がりを待つのが私のスタイルです(笑)←ドヤ!

本当はチャートなど勉強して、未来がある会社に投資するのが良いのでしょうが、まだチャートの勉強不足でそこまで読み取れません。

そのため、有名企業をメインで選び、その現在値が52週安値に近い場合に買います。

夫がチャートを勉強しているので、手っ取り早くポイントを教えてもらうことにします(笑)

ポートフォリオ

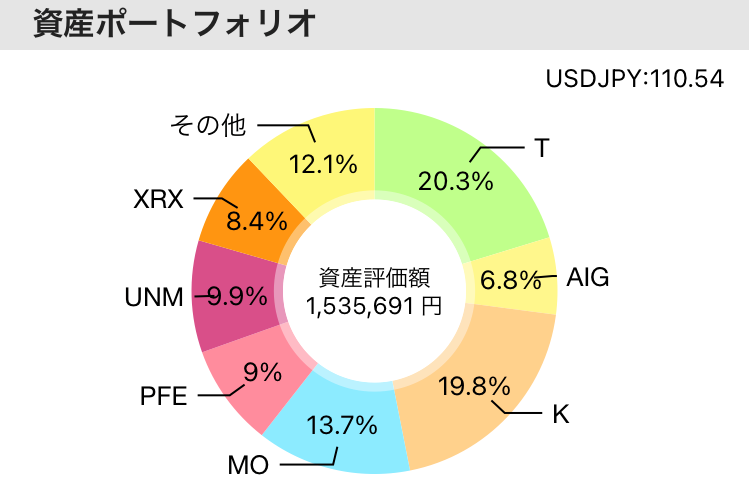

保有銘柄

執筆時点で保有している銘柄(ティッカー)は、

- AT&T(T)

- 税引前配当利回り:7.65%

- 現地配当・利権落ち月:1月・4月・7月・10月

- ケロッグ(K)

- 税引前配当利回り:3.67%

- 現地配当・利権落ち月:3月・5月・8月・11月

- アルトリア・グループ(MO)

- 税引前配当利回り:7.38%

- 現地配当・利権落ち月:3月・6月・9月・12月

- ゼロックス(XRX)

- 税引前配当利回り:4.84%

- 現地配当・利権落ち月:3月・6月・9月・12月

- アメリカン・インターナショナル・グループ(AIG)

- 税引前配当利回り:2.35%

- 現地配当・利権落ち月:3月・6月・9月・12月

- ベスト・バイ(BBY)

- 税引前配当利回り:2.64%

- 現地配当・利権落ち月:3月・6月・9月・12月

- ユーナム・グループ(UNM)

- 税引前配当利回り:4.98%

- 現地配当・利権落ち月:1月・4月・7月・10月

- ファイザー(PFE)

- 税引前配当利回り:3.53%

- 現地配当・利権落ち月:1月・5月・7月・11月

- NRG エナジー(NRG)

- 税引前配当利回り:3.04%

- 現地配当・利権落ち月:1月・4月・7月・10月

- ニューウェル・ブランズ(NWL)

- 税引前配当利回り:3.82%

- 現地配当・利権落ち月:2月・5月・8月・11月

- SFLコーポレーション(SFL)

- 税引前配当利回り:7.61%

- 現地配当・利権落ち月:3月・6月・9月・12月

- ウエスタン・ユニオン(WU)

- 税引前配当利回り:4.65%

- 現地配当・利権落ち月:3月・6月・9月・12月

今のところ、マイルールに沿わない銘柄が2つくらいありますが、それでも配当利回り(税引前)が2.0%以上あるので、保有し続けてタイミングが合えば売却しようと考えています。

今後買う予定の銘柄

以前保有し値上がりしたため、利権落ち日以降に売却した株がいくつかあります。

例えば、

- コカ・コーラ(KO)

- 税引前配当利回り:3.11%

- 現地配当・利権落ち月:3月・6月・9月・11月

- キンダー・モーガン(KMI)

- 税引前配当利回り:6.55%

- 現地配当・利権落ち月:1月・4月・7月・10月

がありますが、これらの銘柄は今後も購入し、長期保有していきたいと思っています。

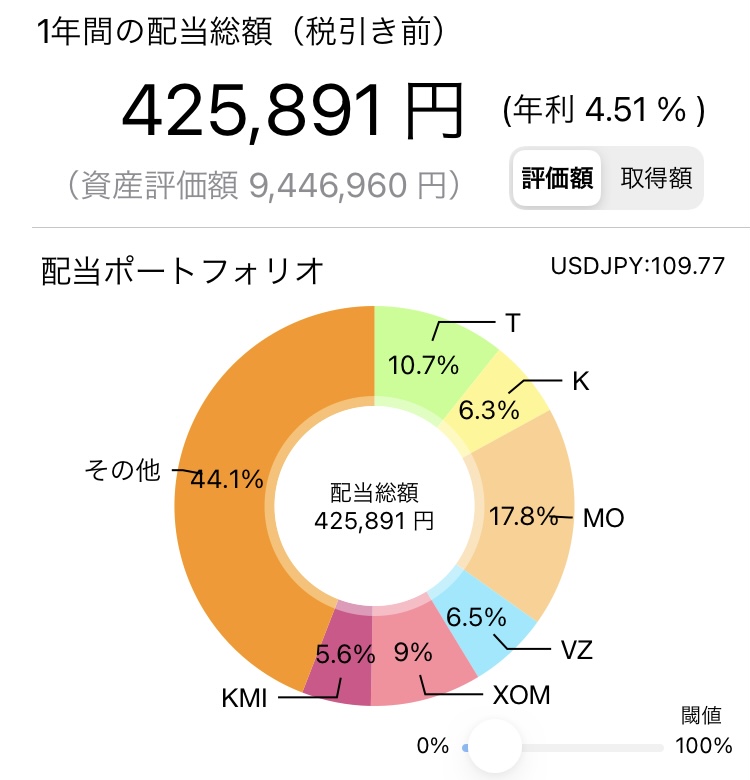

今後、マイルールに基づいて購入を検討している銘柄は、

- エクソン・モービル(XOM)

- 税引前配当利回り:6.10%

- 現地配当・利権落ち月:2月・5月・8月・11月

- ベライゾン・コミュニケーションズ(VZ)

- 税引前配当利回り:4.70%

- 現地配当・利権落ち月:1月・4月・7月・10月

- シスコ・システムズ(CSCO)

- 税引前配当利回り:2.61%

- 現地配当・利権落ち月:1月・4月・7月・10月

- サザン・カンパニー(SO)

- 税引前配当利回り:4.16%

- 現地配当・利権落ち月:2月・5月・8月・11月

- メットライフ(MET)

- 税引前配当利回り:3.13%

- 現地配当・利権落ち月:2月・5月・8月・11月

などがあります。

ちなみに、エクソン・モービルやコカ・コーラ、シスコ・システムズなどは20年以上も連続して「増配」しています。

コロナワクチンの開発で話題になったファイザーも、20年以上も増配を続けている銘柄の一つです。

上記で紹介した銘柄も含め平均20銘柄くらいを継続して保有し、夢の配当金3万円生活を実現させていきます!

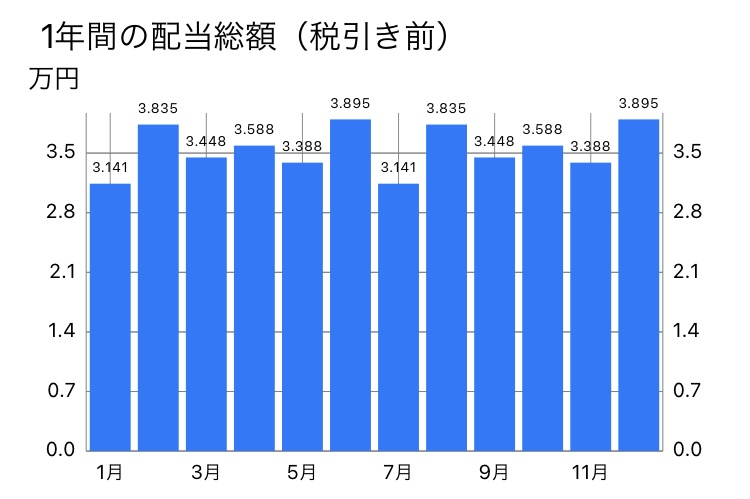

月3万円の配当金生活になるポートフォリオ

上記に挙げた保有銘柄と今後購入予定の銘柄をそれぞれ50〜200株ずつ(およそ50万円分くらい)保有したとします。

これで3万円以上の配当金が毎月入ってくるようになります。

しか〜し、投資額が約1,000万円ほど必要になってきます。

現在の資産評価額が150万円くらいなので、あと6倍くらい増やさないと行けませんね💦

月々の余力分すべてを米国株にぶち込んでいきたいと思います(笑)

やはりリスクもある

散々、米国株の魅力について説明してきましたが、当然ながらリスクもあります。

リスクを回避しながら、楽しく資産運用していきましょう。

ストップ高・ストップ安がない

米国株には、日本のように株価が一定の動きを見せると、「ストップ高」になって売買が止まったり、暴落時に「ストップ安」になって売買が停止したりするという制度がありません。

そのため、思いがけない暴騰や暴落をすることもあります。

為替変動リスク

為替変動リスクとは、為替相場の変動によって、投資した外貨建て資産の円評価額(価値)が上がったり、下がったりする可能性のことを言います。

例えば、1,000ドルの外貨を1ドル=110円で購入したとします。

為替相場が変わらなければ、その価値は11万円のままです。

しかし、1ドル=120円(円安)になった場合は、12万円に上昇します。

逆に、1ドル=100円(円高)になると、10万円に下落してしまいます。

つまり、

- 購入時点より「円安」になれば、利息や償還金の手取り額が増える

- 購入時点より「円高」になれば、利息や償還金の手取り額が減る

ということです。

保有銘柄を売却するときに償還金や利息を外貨のままで受け取る場合は、為替の影響は受けません。

今後も米国株投資を続けるという方は外貨での受け取りを選択する方がいいでしょう。

二重課税

米国株の配当金は、通常米国で10%、日本で20.315%(所得税15.315%、住民税5%)の2段階で合計約30%が課税されます。

しかし確定申告することにより、還付を受けることができ、日本株と同じように20.315%の税率になります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。

この場合は米国での10%のみが課税されます。

ちなみに、米国株の売却益にかかる税金は、原則として米国では課税されず、国内でのみ課税されます。

上記のとおり、米国株の配当金は米国と日本で二重に課税されています。

この二国間の二重課税を回避するためには、確定申告において「外国税額控除」を行いましょう。

確定申告を行えば、日本株などの他の金融商品と損益通算したり、譲渡損失を3年間繰り越すことも可能になります。

損益通算とは、一定期間内の利益と損失を相殺することです。

株式投資による利益(譲渡益や配当など)が出た場合は税金がかかります。

しかし、損失が出た場合には利益から差し引いて、その分だけ税金を減らすことができます。

時差がある

米国株式取引所の立会時間は、現地時間9:30~16:00で、日本のように昼休みはありません。

日本時間だと、23:30~翌日6:00(サマータイムの場合は、22:30~翌日5:00)です。

ちなみに、サマータイムは現地時間の3月第2日曜日から11月第1日曜日までです。

そのため、私のように21時には子供と寝落ちするような人には、少々遅い時間から取引が開始することになります。

私はいつも出遅れています(笑)

まとめ

日本の株式市場と比べると、米国株式市場は株価上昇の勢いが圧倒的に高いことは間違いありません。

つまり、米国株式市場ではつねに世界に先駆けて、先を見越した投資が行われているということです。

そういう意味でもアメリカ市場には魅力があると言えます。

米国株を売買するのに成行では不安だと思う人が多いかもしれませんが、日本株同様に指値・成行どちらでも投資が可能な環境ができています。

少額から投資できるので、少しでも興味がある方は早速始めてみてはいかがですか?

コメント

[…] 月3万円の米国株配当金生活を目指してポートフォリオを考えてみた!米国… […]

[…] 月3万円の米国株配当金生活を目指してポートフォリオを考えてみた!米国… […]